日前,国务院办公厅发布《关于促进个人养老金发展的意见》,确定了我国个人养老金制度的参与范围和制度模式,标志着养老金第三支柱建设取得实质性进展社保基金,公募基金公司,保险公司和银行子公司将更深入地参与个人养老金的建设在此之前,这些机构在不同的政策框架下,以不同的角色和方式介入三支柱养老金市场

虽然目前养老金体系中的三支柱结构差异很大,过于依赖第一支柱,但新的养老金版图无疑正在加速形成到目前为止,三大支柱的发展情况如何不同体制下的养老基金如何投资运营市面上很多养老理财,养老目标基金等养老金融产品的收益表现如何

21世纪资产管理研究院对此做了系统的分析总体来看,基本养老保险基金自2016年第一支柱委托给社保基金以来,整体收益表现不如社保基金,但稳定性好于社保基金基本养老保险的投资收益普遍好于第二支柱企业年金企业年金的资产更多配置加权产品,收益波动较大伴随着养老金试点政策的出台,目前市场上的养老金产品无论是收益表现还是稳定性都优于其他同类理财产品,这可能与产品设计以及理财公司的政策倾斜有关,在养老基金方面,这种比较优势并不明显

本文是《养老金三大支柱投资运营分析报告》的第二部分,将深度拆解第二支柱年金的投资运营。

中国养老体系的第二支柱主要包括企业年金和职业年金职业年金是指机关事业单位及其工作人员在基本养老保险的基础上建立的补充养老保险制度企业年金是指企业及其职工在基本养老保险的基础上自主建立的补充养老保险制度一些国企或大企业会给员工提供企业年金,作为补充养老福利

企业年金投资运营规模2.61万亿元,职业年金1.79万亿元。

人力资源和社会保障部统计公报显示,2021年末,全国11.75万家企业建立了企业年金,参保职工2875万人企业年金投资规模2.61万亿元,当年投资收益1242亿元职业年金投资运营规模1.79万亿元,当年投资收益932亿元

由于职业年金投资数据很少公布,因此我们在本报告的养老金投资分析的第二个支柱中重点关注企业年金。

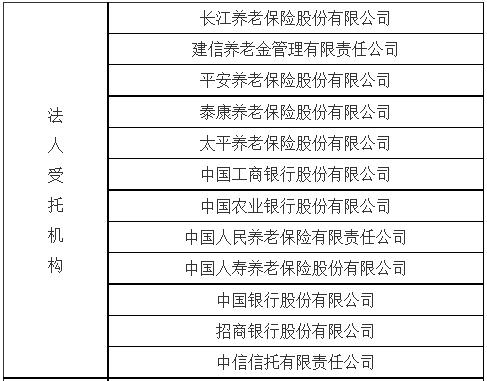

受托人接受企业委托后,通过设立单一计划或集合计划的方式管理企业年金基金,相当于企业年金基金的大管家人社部数据显示,截至2021年10月,已有12家金融机构获得企业年金基金大管家资格

截至2022年一季度末,单一计划管理的资产规模为23321.3亿,集合计划管理的资产规模为2390.7亿单一计划适合大型企业,集合计划适合中小企业

投资能力对于企业年金基金的保值增值至关重要《2022年第一季度全国企业年金基金业务数据汇总》显示,截至今年一季度末,企业年金投资管理机构共有22家,其中泰康资产管理有限公司管理的资产组合规模最大,达到4375.9亿元,其次是中国人寿保险股份有限公司

将企业年金投资管理机构名单与2016年底公布的基本养老保险基金证券投资管理机构名单进行对比,可以发现不少企业年金投资管理机构与基本养老保险基金存在重叠,如博时基金,郭芙基金,工银瑞士瑞信银行基金,海富通基金,华夏基金,易方达基金,长江养老保险,华泰资产管理公司等金融机构,都是基本养老保险基金和企业年金的投资管理机构。

去年10月公布的名单显示,两家企业年金基金投资管理机构被暂停开展新业务,其中平安养老保险一年内不得开展年金基金投资管理新业务,太平养老保险两年内不得开展年金基金投资管理新业务暂停新业务后,今年一季度平安养老保险和太平养老保险管理的组合资产规模有所下降

企业年金投资业绩:整体收益受带权投资组合影响较大。

从往年企业年金整体收益率来看,2018—2021年加权平均收益率分别为3.01%,8.29%,10.3%,5.33%自2007年转入基金等专业机构以来,企业年金年均收益率为7.17%过去10年,大部分年份收益率在5%以上,只有3年收益率在5%以下

从具体的组合收益来看,固定收益类企业年金组合收益率相对稳定,2018年至2021年加权平均收益率分别为5.12%,5.67%,5.3%和4.52%,权益类波动比较大2018年至2021年加权平均收益分别为2.54%,8.89%,11.28%和5.46%在此期间,上证综指分别上涨和下跌了—24.59%,22.3%,13.87%和4.8%

企业年金的平均收益率受权益投资组合的影响也很大例如,2018年企业年金加权平均收益率为3.01%,2020年企业年金加权平均收益率达到10.3%,权益类投资组合达到11.28%可见,企业年金主要依靠权益类投资组合来获取较高收益今年一季度股市暴跌,企业年金组合收益率必然会有所回落今年一季度,企业年金加权平均收益率为—2.75%,其中权益类投资组合加权平均收益率为—3.19%

从资产配置比例来看,截至2022年一季度末,企业年金固定收益组合投资资产金额为3306.88亿,权益组合投资资产金额为22426.44亿,权益组合投资比例达到87.15%日前,将年金基金投资权益类资产的上限提高10个百分点至40%,高于基本养老保险30%的上限

该养老金产品自成立以来,累计投资收益率为26.54%,今年一季度投资收益率为—1.61%。

企业年金计划可以将企业年金基金的资产直接投资于养老金产品,也可以通过建立投资组合间接投资于一个或多个养老金产品养老金产品是企业年金投资管理机构发行的,面向企业年金销售的标准投资组合

根据人社部披露的《2022年第一季度养老金产品业务数据汇总》,注册的养老金产品数量为649款,实际运营的为603款今年一季度投资收益率为—1.61%,成立以来累计投资收益率为26.54%这类产品大多以在本金安全的基础上,努力实现投资资产的长期稳定增值收益为目标

养老产品的种类非常丰富比如权益类产品中,股票专用型11只,港股专用型12只,其中股票专用型产品大多以定增策略为主固定收益类产品中,信托产品64款,债权投资计划37款,大部分为基建债权投资计划

部分特股产品和港股产品出现深度浮亏,嘉实余安安成立以来亏损53.95%。

根据Wind的投资类型,养老金产品分为股票型,混合型,债券型,货币型四大类数据显示,截至2022年7月21日,年金养老金产品共有998款其中,债券型产品626款,股票型产品203款,混合型产品136款,货币型产品33款它的特点是债券型,其次是股票型这与企业年金整体上追求稳健的目标是一致的,同时希望提高权益类投资的收益

从今年以来的表现来看,截至2022年7月21日,300只养老金产品今年收益为负,占比30.1%今年大多数养老金产品都有正收益亏损超过20%的养老金产品有5只,分别是华夏基金华盈3号,南方恒利,招商康茂,国寿养老金研究精选和海富通价值优化浮动养老金产品多为股票型基金或混合型基金,15只债券型基金今年收益为负

从成立以来的业绩来看,回报相当可观仅48只养老金产品成立以来收益为负

其中,嘉实远安成立以来回报为—53.95%该产品成立于2016年1月14日,为特殊股票型产品,以定投布局为主策略据嘉实基金网站介绍,该款养老金产品的投资目标是:参与上市公司非公开发行,通过多角度,系统的分析研究,精选非公开发行股票标的,在控制风险的前提下实现收益最大化,实现超越市场平均水平的长期投资业绩可是,今年以来,定增市场频频破发,使得定增基金当年的业绩并不尽如人意

从10只股票专用产品的实际运作来看,只有嘉实余安安等3只股票专用产品成立以来收益为负虽然嘉实远安成立于2016年初熔断行情之后,但一些成立时间晚于嘉实远安,成立时上证指数高于嘉实远安的专户股票产品也取得了不错的正收益即使采取类似的策略,不同养老金产品的管理人水平也是不同的

在其他成立以来浮亏较大的养老金产品中,华南创领港股,工银瑞士瑞信银行洪欣港股,华夏基金华盈3号等都是基于港股策略的产品,而恒生指数自2021年2月达到31183.36高点后一路下跌,跌幅超过30%港股表现不佳拖累了产品表现

整体来看,企业年金整体资产配置以固定收益类资产为主,权益类为辅它通过构建相对稳定的投资组合和长期投资布局,试图抹平波动,并试图在股市表现不佳的年份保持正收益同时,在上证指数上涨的年份,也能获得不低的收益,整体收益表现较为稳定